本文

土地について

・土地評価のしくみ

・住宅用地に対する課税標準の特例

・宅地の税負担の調整措置

・農地に対する課税

・土地のQ&A

土地評価のしくみ

総務大臣が全国統一基準として定めた「固定資産評価基準」に基づいて、地目別に定められた評価方法により評価します。

【地目】

地目は、宅地、田及び畑(併せて農地といいます。)、鉱泉地、池沼、山林、牧場、原野及び雑種地をいいます。固定資産税の評価上の地目は、登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況地目によります。

【地積】

地積は、原則として登記簿に登録されている地積によります。

【価格】

価格は、固定資産評価基準に基づき、売買実例価格をもとに算定した正常売買価格を基礎として求めます。

※路線価等の公開

納税者の方々に土地の評価に対する理解と認識を深めていただくために、評価額の基礎となる路線価がすべて公開されています。また、標準宅地の所在についても公開されています。

全国地価マップ<外部リンク>

ページの先頭へ

住宅用地に対する課税標準の特例

居住用の家屋の敷地(住宅用地)については、その税負担を特に軽減する必要から、特例措置が設けられています。

【小規模住宅用地】

住宅用地のうち200平方メートル以下の部分を小規模住宅用地といい、課税標準額は価格の6分の1になります。(同敷地上に2戸以上の住宅がある場合には、1戸につき200平方メートルまでの部分になります)

【その他の住宅用地】

小規模住宅用地以外の住宅用地をその他の住宅用地といい、課税標準額は価格の3分の1になります。

【住宅用地の範囲】

住宅用地には、次の二つがあります。

(1) 専用住宅…専ら人の居住用とされている家屋の敷地の用に供されている土地。

(2) 併用住宅…一部を人の居住用とされている家屋の敷地に一定の率を乗じて得た面積に相当する土地。

住宅の敷地の用に供されている土地とは、その住宅を維持し、またはその効用を果たすために使用されている一画地をいいます。

したがって、賦課期日(1月1日)において新たに住宅の建設が予定されている土地あるいは住宅が建設されつつある土地は、住宅の敷地とはされません。

ただし、既存の当該家屋に代えてこれらの家屋が建設中であり、一定の要件を満たすと認める土地については、所有者の申請に基づき住宅用地として取り扱うこととなります。

特例措置の対象となる「住宅用地」の面積は家屋の敷地面積に次表の住宅用地の率を乗じて求めます。

| 家屋 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| 専用住宅 | 全部 | 1.0 |

| 下記以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | |

| 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | |

| 4分の3以上 | 1.0 |

※ただし、専用住宅・併用住宅ともに敷地面積が住宅床面積の10倍を超えるときは10倍の面積までが住宅用地となります。

ページの先頭へ

宅地の税負担の調整措置

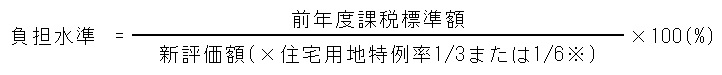

平成9年度の評価替え以 降、課税の公平の観点から、地域や土地によりばらつきのある負担水準(今年度の評価額に対する前年度課税標準額の割合)を均衡化させることを重視した税負担の調整措置が講じられ、宅地について負担水準の高い土地は税負担を引下げまたは据置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきの幅を狭めていく仕組みが導入されました。

これまで、負担水準の均衡化・適正化に取り組んで きた結果、負担水準の均衡化は相当程度進展してきている状況にあります。

令和3年度においては、新型コロナウイルス感染症により社会経済活動や国民生活全般を取り巻く状況が大きく変化したことを踏まえ、納税者の負担感に配慮する観点から、負担調整措置等により税額が増加する土地について前年度の課税標準額に据置く特別な措置が講じられました。

また、令和4年度においては、景気回復に万全を期すため、激変緩和の観点から、商業地等の土地(住宅用地以外の宅地等)に限り、課税標準額の上昇幅を2.5%(現行:5%)とする特別な措置が講じられました。

※小規模住宅用地については6分の1、その他の住宅用地については3分の1の特例率を評価額に乗じます。

【商業地等の宅地】

ア 税負担の引下措置がとられるもの

負担水準が70%を超えることになる土地については、負担水準を70%とした場合の課税標準額まで引下げます。

[課税標準額の計算] 課税標準額=評価額×70%

イ 税負担の据置措置がとられるもの

負担水準が60%以上70%以下の土地については、前年度課税標準額を据置きます。

ウ 税負担がなだらかに上昇するもの

負担水準が60%未満の土地については、前年度課税標準額に当年度の評価額の5%を加えた額を課税標準額とします。

ただし、計算した額が60%を上回る場合には60%とし、評価額の20%を下回る場合には20%とします。

【住宅用地】

ア 税負担の引下措置がとられるもの

負担水準が100%以上の土地については、当年度の評価額に住宅用地の特例率(6分の1または3分の1)を乗じた額(以下「本則課税標準額」という)が課税標準額となります。

イ 税負担がなだらかに上昇するもの

負担水準が100%未満の土地については、前年度課税標準額に本則課税標準額の5%を加えた額を課税標準額とします。

ただし、その額が、本則課税標準額を上回る場合には本則課税標準額が課税標準額となり、本則課税標準額の20%を下回る場合には20%とします。

ページの先頭へ

農地に対する課税

農地は次のように区分され、それぞれ評価及び課税(税負担の調整措置など)について、異なる仕組みが採られています。

| 農地区分 | 評価方法 | 課税方法 |

|---|---|---|

| 一般農地 | 農地評価 | 農地課税 |

| 市街化区域農地 | 宅地並評価 | 農地に準じた課税(農地と同様の負担調整措置) |

【一般農地】

一般農地は、市街化区域農地や転用許可を受けた農地などを除いたものです。一般農地については、負担水準の区分に応じた、なだらかな税負担の調整措置が導入されています。

当年度課税標準額=前年度課税標準額×負担調整率

| 負担水準 | 負担調整率 |

|---|---|

| 0.9~ | 1.025 |

| 0.8~0.9 | 1.05 |

| 0.7~0.8 | 1.075 |

| ~0.7 | 1.10 |

【市街化区域農地】

市街化農地は、市街化区域内の農地です。一般農地と評価の方法は異なりますが、課税については、原則として、評価額に3分の1を乗じた額が課税標準額となり、税負担の調整措置については一般農地と同様(上表)とされます。

ページの先頭へ

土地のQ&A

地価が下がっているのに土地の税額が上がるのはなぜ?

地域や土地によって評価額に対する税負担に格差がある(例えば同じ評価額の土地があっても実際の税額が異なる)のは、税負担の公平の観点から問題があることから、平成9年度以降、負担水準(評価額に対する前年度課税標準額の割合)の均衡化を重視することを基本的な考え方とした調整措置が講じられてきましたが、現在もこれを促進する措置が講じられています。

具体的には、負担水準が高い土地は税負担を引下げたり、据置いたりする一方、負担水準が低い土地は税負担を引き上げていく仕組みとなっています。

したがって、地価の動向に関わりなくすべての土地の税額が上がっているわけではなく、税額が上がっているのは、地価が上昇している場合を除けば、負担水準が低い土地に限られています。

このように、現在は税負担の公平を図るために、そのばらつきを是正している過程にあることから、税負担の動きと地価動向とが一致しない場合、つまり地価が下落していても税額が上がるという場合も生じているわけです。

ページの先頭へ